最近剛好有朋友詢問我相關問題,我想這也是許多上班族關心的議題。

以下分享個人與坊間”節稅顧問公司”討論後的粗淺想法。

如果大家有其他節稅妙招,也歡迎與我分享喔!

以下數字都是用111年5月報稅時的數字,明年會再有變動,如圖所示。

一、申報個人綜合所得稅? 錯誤,是”家戶綜合所得稅”

雖然財政部網頁多次寫到”個人綜合所得稅”,但實際上計算範圍包含納稅義務人本人、配偶及受扶養親屬,這是很重要的先決條件。

每個家庭成員的財務狀況、年齡、身體狀況(身心障礙、長照狀態)等,都會影響帳面上的所得總額及扣除額。

一般來說,增加越多受扶養親屬,節稅越多。

70歲以下受扶養之親屬有免稅額88000元/人。

70歲以上受扶養之直系尊親屬有免稅額132000元/人。

二、減少應納稅額第一招:減少帳面所得

(1) 一般受雇員工薪資所得

大多只有薪資所得特別扣除額200,000元可以減免。

如果想要申報「職業專用服裝費」、「進修訓練費」、「職業上工具支出」等必要費用,

因為每一項只能減除薪資收入總額的3%,

所以薪資收入至少要222萬以上,再來考慮這部分

另外,只要你是勞工,

依勞工退休金條例:

「……得在其每月工資6%範圍內,自願提繳退休金;

其自願提繳之退休金,

不計入提繳年度薪資所得課稅。」

這個是不論在醫院或是診所都可以做的。

所以如果你願意把錢交給政府,

65歲後再領回,這是可以考慮的方法。

但是,因為勞退新制級距上限約月薪15萬,

所以最多每月只能提撥9000元。

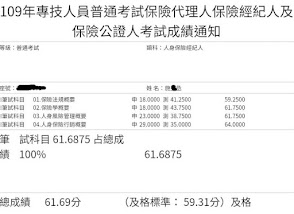

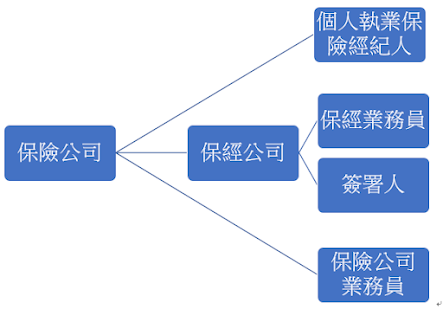

(2) 執行業務所得(如診所醫師、保險經紀人)

如果你的工作性質符合,

恭喜你可以核實減除有關費用或成本,

就可以減除最少10%以上的帳面收入。

(3) 租賃所得及權利金所得

如果你有房屋出租的,可以減除租金收入的43%

(4) 利息所得

每年存在銀行的利息,

累計金額沒超過27萬元,

這部分收入是不扣稅的(就是儲蓄投資特別扣除額)。

另外,100萬元以下放在郵局活存的利息,也是免稅所得

(5) 股利所得

股票的股息可以有8.5%抵減稅額,

所以如果所得級距在5%以下者,

買股票領股息,還可增加可抵減稅額。

所得級距在12%者,

其實算下來股利所得只被扣3.5%的稅,還算划算。

近年來,開立海外券商/複委託投資海外市場的風氣越來越盛,

雖然海外所得對一般民眾來說,

不須課稅,

但要注意國外股票的股息,

實際上當地政府還是會課稅(美國是30%),

所以是否投資海外市場對節稅有利,

可能是見仁見智。

三、減少應納稅額第二招: 增加列舉扣除額

首先,標準扣除額和列舉扣除額2擇1計算,

所以列舉扣除額要超過12萬(單身)or24萬(已婚)才有用。

以下是幾個較常用到的扣除額。

(1) 捐贈

捐錢給基金會、慈善團體、政府機關…….

(2) 人身保險費

注意一人只能申報24000元,所以保太多人身保險也沒用。

(3) 全民健康保險費

所以健保費繳的多不用太哀怨,這邊還是會給你一些補償

(4) 醫藥及生育費

如果這一年常進出醫院,多災多難,這邊會補回來。

但是要扣除「保險給付」後的差額

(5) 購屋借款利息(30萬/戶)or房屋租金支出(12萬/戶)

注意一戶只能申報其中一項,

而且購屋借款利息要「自用住宅」,

還要扣除前面的「儲蓄投資特別扣除額」

四、減少應納稅額第三招:增加特別扣除額

要注意「幼兒學前」和「長期照顧」有排富條款,

只要所得稅率20%以上的,就無法適用本條款。

常見有以下幾種

(1) 身心障礙特別扣除額(20萬/人)

(2) 幼兒學前特別扣除額(12萬/人)

(3) 長期照顧特別扣除額(12萬/人)

(4) 教育學費特別扣除額:念大學的子女補助25000元/人

(5) 財產交易損失扣除額:出售房產的交易損失

五、給上班小資族的節稅建議

所以這樣整理起來,要能好好節稅,只有幾個方法

1. 增加受扶養親屬:尤其是5歲以下幼兒、身心障礙、>70歲老人、需長期照顧者

2. 貸款買房+捐錢+付保險費

3. 買股票領股息,增加可抵減稅額

4. 勞退自提6%,減少帳面收入

然後對於高收入、高資產的醫師族群,還有幾個方向可以考慮

1. 考慮去診所服務…..

2. 將資產移往海外,至少避免帳面上的國內收入增加

3. 找認識的會計師詢問,尊重專業

六、補充說明:為什麼壓低課稅級距很重要

從前面敘述可以知道,所得稅率20%以上,

沒有幼兒學前特別扣除額和長期照顧扣除額,

而且被排富的家庭無法請領托育補助與育兒津貼,

所以影響的層面相當大。

努力把課稅級距壓到12%以下,是相當重要的。

一般來說,雙薪家庭 + 1名未滿5歲小孩,

家庭年收入 > 224萬元就有可能被排富

(121萬

12%所得級距+26.4萬

免稅額8.8萬x3 + 24萬

標準扣除額 + 40萬 薪資特別扣除額 + 12萬 幼兒學前特別扣除額

≒ 224萬)

最後政令宣導一下:

坊間有些專門的”顧問公司”,

專門找高收入、高資產族群,

以”協助節稅”的名義,

推銷境外保單。

我只能說,金管會於2020年有發布新聞稿,

列舉境外保單的四大風險,

即不受國內法規規範、不受保險安定基金保障、

不易了解英文保單內容、不能抵稅或免稅,

若在國內行銷境外保單者,

則要處3年以下有期徒刑,

得併科新台幣300萬元以上、2千萬元以下罰金。

以上報告,供參。

.png)