<感謝保險武士&保險武士獨家觀點社團的討論>

之前看到有新聞報載

保戶罹患癌症後死亡

保險公司認定保戶

“非死於癌症與其併發症”

而拒賠癌症身故保險金

資料來源:

雖然我不是癌症專家

對於如何認定患者死於癌症

也沒有一個很確切的標準與答案

但小弟嘗試整理相關資料供參考

一、 癌症末期病人如何走向生命的終點?

資料來源:

保險法逐條釋義 第四卷 人身保險P40-P44

腫瘤科吳教恩醫師 :

How Do Cancer Patients Face Death? A Realistic Analysis of the Causes

在醫學上判定死亡

傳統上是所謂的「心臟死」

我們醫師會先確認

患者的心電圖變成一直線

心臟停止跳動

無法救回

再宣告死亡

開立死亡證明書

由於醫療科技的進步

器官捐贈的用途

我們對於死亡時間點的探討

另有

- 腦幹死亡說

- 綜合判斷說

等不同學說認定

而在保險法上

如何應用及定義死亡時間點

也是值得探討的議題

不過再往前推算一點

我們如何認定與考究

死亡的原因呢?

雖然人生的終點

幾乎無一例外

是”心肺衰竭”

不過造成”心肺衰竭”的原因

至少在癌症病人上

根據林口長庚醫院 吳教恩醫師/教授的分享

可能原因/併發症

包括營養不良、器官衰竭、感染、出血等因素

這些狀況最終導致癌症病人的死亡

只是要如何判定一個人

確切的死亡原因呢?

雖然臨床醫生可以依醫理推敲佐證

但最後的答案

還是要仰賴病理科醫師/法醫師的解剖報告為準

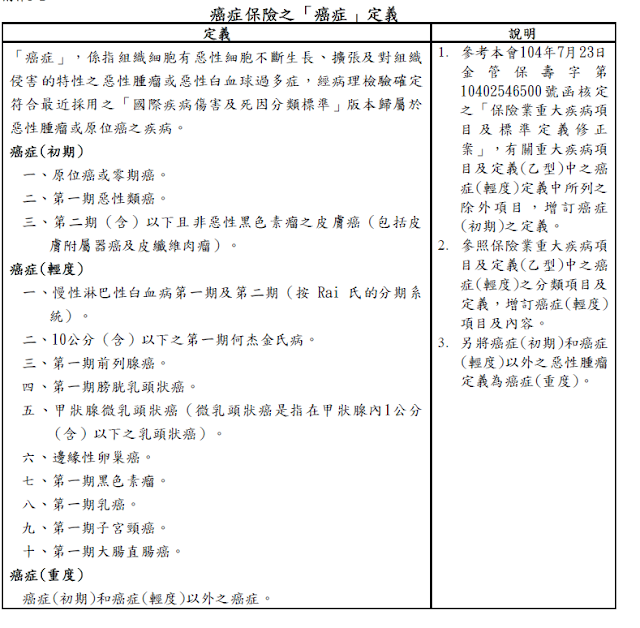

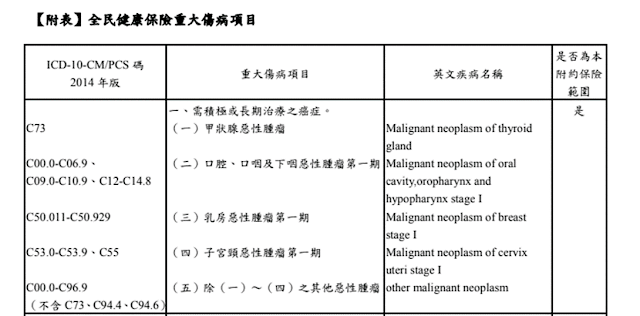

二、保單上如何定義”癌症身故保險金”?

雖然小弟從業資歷尚淺

不敢說看過多少保單條款

但可嘗試分享

看到的條款怎麼寫

所以可以看到

對於癌症身故的認定

至少有兩種

1. 癌症或其併發症而致身故

2. 癌症或其併發症或治療癌症必要之手術而致身故

不同的保險條款

定義不同

而不同的病人

要如何認定

是否符合理賠條件

更是考驗相關人士的智慧了……

三、實際法院判決,如何認定癌症死亡相關性?

1. 臺灣新北地方法院 104 年度保險字第 14 號民事判決

簡言之

被保險人投保防癌終身保險

於97年12月23日確診舌癌後,

陸續接受住院、門診及手術等相關治療

於103年9月20日至同年10月21日,

住院接受

冠狀動脈繞道手術、

股動脈血栓清除術、

右側膝上截肢、

氣管切開術等外科手術治療,

而於103年10月21日身故

保戶欲請求

癌症身故及

住院、外科手術醫療保險金

皆遭保險公司拒絕

因而提告

法院函訊其主治醫師

回覆稱

「(一)OOO之死亡原因並非癌症之併發症或因其關聯性治療引發。

(二)直接死亡原因乃為下肢壞死引發敗血症,多重器官衰竭(以下空白)。」

法務部法醫研究所也出示其鑑定意見為

「(一) OOO於97年罹患舌癌後,

經長期追蹤包括頭頸部電腦斷層追蹤均無腫瘤轉移之證據,

至103年9月2日急診

主要仍因為年紀老化、

合併有冠狀動脈硬化合併嚴重阻塞導致心肌梗塞病變、

再合併有心臟瓣膜疾病、

周邊動脈硬化、狹窄、糖尿病、高血壓、

大腦血管多重腦血管梗塞等造成死亡之結果。

最後主要死因為多重器官衰竭

包括冠動脈阻塞引起缺血性心肌、

心因性休克合併呼吸衰竭死亡。」

所以最終認定

被保險人

非係以癌症為直接原因或癌症所引起之併發症

或為治療癌症必要之手術而致身故者

保險公司不須理賠保險金

2. 臺灣彰化地方法院 107 年度保險字第 1 號民事判決

簡言之

被保險人投保

「重大疾病終身健康保險(甲型)」+

「新防癌終身健康保險」

之後經醫院診斷罹患

「原發性肝惡性腫瘤」

接受相關治療後仍死亡

然而當時病理切片檢查

並未確認有癌細胞

保險公司無從認定

被保險人是否真罹患癌症

因而拒絕理賠相關保險金

法院函訊醫院

107年4月13日函稱

「根據病理報告,OOO做肝切片檢查,

並無肝惡性(癌細胞)」

然該院107年8月7日函復表示

「依病歷記載,肝癌診斷通常依據病理報告確診,

針對沒有開刀患者切片檢查,因有風險,並不適合每一個患者,

故國際治療準則,針對一些切片有風險、影像表現為典型的表現,

其診斷準確率高達90%以上」

所以法院認定

雖未經病理檢驗

亦得認其罹患肝癌

而屬系爭健康保險所稱之重大疾病

所以判定保險公司須理賠重大疾病險

然而關於癌症身故的部分

法院認定

「上開診斷證明書之內容,

僅能證明黃世安生前有罹患癌症之事實,

尚不得據此逕認其因癌症死亡。

又死亡證明書所載死亡原因為「肝硬化併肝性昏迷」、

其他對於死亡有影響之疾病或身體狀況記載「急性腎衰竭」,

亦無從認其因癌症而死亡。」

所以判定保險公司不須理賠癌症身故保險金

四、結論

一個人最後如何走向生命終點

雖然臨床醫師、

與病理科醫師、法醫師

有可能依其專業知識

而推敲出死亡的原因

但應用於保險上

如何認定患者死於

癌症或其併發症或手術

仍視個案而定

也可能因此造成

癌症身故理賠的爭議

所以若真的考慮到死後

照顧遺族的需要

還是建議投保”壽險”

相對來說

理賠範圍較廣

比較能達到當初保險規劃的目的喔!

https://drinsurancebroker.blogspot.com/2023/01/blog-post_29.html

https://drinsurancebroker.blogspot.com/2024/04/mortgage-life-insurance.html

https://drinsurancebroker.blogspot.com/2024/09/endowment-insurance.html

以上報告

歡迎不吝賜教!